时间:2023-11-04 18:14:18 点击次数:255

来源 | 零壹财经

作者 | 邱恩,李薇

进入2022年10月以来,多家银行加速创新个人“碳账户”服务体系,譬如:中信银行推出的“中信碳账户”,获评生态品牌认证;桂林银行上线“G+低碳达人”个人碳账户平台,创新打造广西首个个人碳账户。目前,我国已有数十家商业银行相继推出“个人碳账户”,这一赛道成为双碳战略下的新风口。

零壹智库结合对于多家银行的跟踪研究,发布“聚焦碳金融”系列文章。本文作为系列第一篇,聚焦于4家典型特色银行,即建设银行、浦发银行、中信银行以及日照银行,它们分别代表了国有大行、股份制银行以及城商行的个人“碳账户”实践成果。究竟哪家银行更具创新性?哪家银行更加吸引人?期盼为业界带来借鉴启迪,帮助商业银行进一步优化在低碳环保领域的新场景。

一、产品创新综述:多家银行搭建个人“碳账户”场景

目前,多家银行均已推出了个人碳账户,但其功能不同于互联网平台。对比来看,支付宝“蚂蚁森林”获取的“绿色能量”,是根据低碳行为设计出来的虚拟积分,具有较大的公益属性;银行推出的“个人碳账户”,将金融服务与用户的减排行为有效衔接,有利于鼓励用户把生活场景的缴费等功能绑定在银行,增强用户与银行间的黏性,拓宽银行自身相关服务场景,具备一定的交易属性。

零壹智库研究各类金融机构推出的个人“碳账户”产品,选取下述6家主要银行,从中发现:在产品命名上,除了建设银行采取“个人碳账本”之外,其余5家均为个人“碳账户”。同时,在应用场景上,主要依靠手机银行App或信用卡App运营,目的在于提升自身线上平台的用户粘性、发展信用卡或信贷业务。

本文选取具备代表性的4家银行,为业界展现其“碳账户”产品运作模式,以供参考借鉴,具体包括:一是建设银行基于“碳账本”的低碳生活个人生态圈;二是浦发银行构建“企业碳账户+ESG量化指数+绿色低碳信用卡”相结合的服务体系;三是中信银行正式上线“中信碳账户”普惠平台;四是日照银行打造“金融+”场景综合化个人碳账户平台。

表 1:6家典型银行“碳账户”产品概述

资料来源:根据公开信息整理,零壹智库

二、国有大行范本:建设银行“碳账本”,构建低碳生活个人生态圈

2022年3月初,北京金融科技创新监管工具实施工作组(以下简称工作组)公示了一项创新应用——建设银行申报的“基于‘碳账本’的个人金融服务”。据建行测算,预计年服务个人客户100万,减少碳排放10吨。

表 2:建设银行“碳账本”金融科技应用试点申报项目

资料来源:中国人民银行

根据申报项目介绍,“碳账本”是建行采用联邦学习技术、大数据技术、机器学习等技术,在获得客户授权的前提下,将内部数据和行外碳减排行为数据进行可信共享,基于多源碳减排行为数据,构建碳减排计量模型,打造客户个人“碳账本”,为量化客户减碳贡献度提供数据支撑。同时,也为用户提供信用卡提额及分期优惠、积分商城权益兑换等个人金融服务。

图 1:建设银行“碳账本”线上推广活动界面

资料来源:建行生活、建设银行手机银行App

不同于其他银行,建设银行开展的金融科技试点项目创新之处,在于构建建行生活平台与培育低碳生活用户。建行生活App不同于手机银行App,主要从餐饮外卖、单车出行、商超购物等场景出发,探索用户的绿色低碳行为。在此基础上,建设银行打造出基于“碳账本”的低碳生活个人生态圈。

由此可见,该项目的核心价值在于:一方面,能够促进商业银行个人金融产品创新,助力商业银行探索金融价值转化路径;另一方面,可引导客户积极践行低碳生活理念,助力“碳达峰、碳中和”目标实现。建设银行基于“碳账本”试点应用的创新点,核心在于个人用户碳减排行为数据的应用与保护,主要体现在四个方面:

一是数据应用,经授权引入客户在公共交通出行、线上政务办理等场景的碳减排行为数据;

二是数据保护,基于联邦学习技术实现多种生态场景行为数据不出数据拥有方,但可被需求方使用;

三是客户体验,打造个人低碳生活服务体系,提升客户在低碳场景中金融服务体验;

四是风险防控,数据使用遵循最小必要原则获取客户授权,采用数据监测及隔离保障数据安全。

三、股份制银行范本:浦发银行率先启动“碳账户”,中信银行构建生态联盟

在全国性股份制银行之中,浦发银行率先在2021年11月初,就宣布全面升级绿色金融服务体系,推出了“适用于企业和个人的碳账户体系”。从时间点来看,早于众多银行自2022年开始陆续宣传的“碳账户”发展理念。此后,中信银行在2022年上半年推出的“中信碳账户”,最大特色在于联合多方生态合作伙伴,共同构建低碳生态联盟。

1.浦发银行:缘起企业碳账户,延伸至“ESG量化指数+绿色低碳信用卡”

零壹智库梳理了浦发银行的双碳战略布局,整体可归结为“三步走”,形成了“企业碳账户+ESG量化指数+绿色低碳信用卡”相结合的服务体系,具体如下:

第一,在业界较早推出碳账户体系。借助绿色金融业务的先发优势与多年深耕经验,2021年11月初,浦发银行举办了“绿融万物·共创未来”绿色金融发布会,并推出《金融助力碳中和发展与实现蓝皮书》。该行率先从企业端布局,构建面向企业客户的碳账户体系。此后,逐步延伸至个人客群,形成两类专属碳账户。该行构建这一账户,目的在于形成碳积分累积量,进而构建多元化的碳账户等级与对应定制权益,带动用户深化绿色环保、节能减排的可持续发展理念。

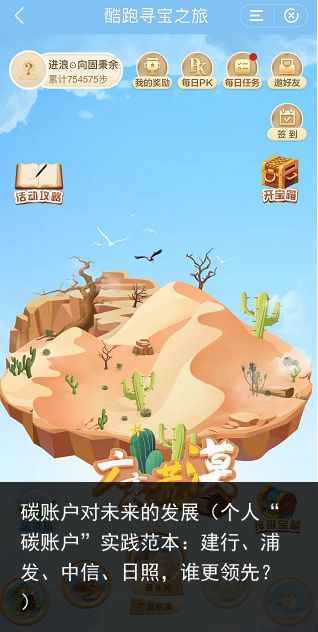

表 3:浦发银行构建的企业端、个人端两类“碳账户”体系

资料来源:浦发银行公开资料,零壹智库

第二,推出我国首只经标普认证的、覆盖海内外ESG资产的“浦银-北极星ESG指数”。这项指数与浦发银行的碳账户同日推出,精选了全球八个认可度高、流动性佳的股票或债券ESG宽基指数,除中国市场外,还覆盖美、亚、欧等多个地区的优质资产;

第三,信用卡板块上线“绿色低碳专区”。2022年7月下旬,浦发银行信用卡正式在“浦大喜奔App”上线“绿色低碳专区”,开放个人碳减排量查询服务、新增信用卡绿色积分,倡导践行绿色低碳生活方式。事实上,此前在2021年8月,浦发银行推出“碳账户”体系之后,就已经在业界首发“浦发银行绿色低碳主题信用卡”。

2022年,浦发银行构建的绿色低碳专区,涵盖了公交出行、地铁出行、公共缴费、共享单车骑行、新能源车充电、12306铁路出行等6种绿色场景消费,可获得碳减排量和日常交易积分,也可收获绿色积分。此外,用户还可以通过完成15种绿色行为,获得专区绿色积分,譬如:办理购买新能源汽车分期、无纸化业务办理、环保答题或进行绿色场景消费。

图 2:浦大喜奔App“绿色低碳专区”

资料来源:浦大喜奔App,零壹智库

在上述业务布局的基础上,浦发银行目前提出将全面打造涵盖碳市场基础功能服务、产品创新、交易做市以及能力建设“四位一体”的碳金融服务布局。上半年,浦发银行落地“绿色区块链订单融资”、“挂钩碳排放配额结构性产品”等多项市场首单业务。截至2022年6月末,该行绿色信贷余额近4000亿元,居股份制银行前列。

2.中信银行:正式上线“中信碳账户”普惠平台

2022年4月下旬,中信银行基于多年形成的绿色金融服务体系,宣布正式上线了出个人碳普惠平台——“中信碳账户”。同时,中信银行宣布启动“绿·信·汇”生态平台,联合多方生态合作伙伴,让用户的绿色低碳行为可计量、可追溯,让绿色消费行为数字化、可视化、资产化、价值化,进而发挥产业链和生态圈的协同效应。目前,该平台在运营渠道、生态联盟、场景布局、数据安全、预期效果等领域,展现了下述经营模式:

第一,在运营渠道方面,“中信碳账户”依托于信用卡“动卡空间”App开发构建,在用户同意开通个人碳账户的前提下,授权系统自动采集用户在不同生活场景下的低碳行为数据,通过科学计量方法累计个人碳减排量。截至8月末,“中信碳账户”注册用户数已达到40万,累计在线金融场景减少二氧化碳排放量超过200吨;

图 3:“中信碳账户”操作页面

资料来源:中信银行“动卡空间”App,零壹智库

第二,在生态联盟方面,中信银行联合多方合作伙伴,共同构建低碳生态平台。回顾2022年上半年该行推出的“绿·信·汇”生态平台,目前已达成的合作伙伴来自上海环境能源交易所、中国银联、Visa、万事达卡、国航、厦航、海航、中国汽车流通协会、华为、腾讯、京东、中信数媒、中信书院、大昌行、天音科技等机构;

第三,在场景布局方面,“中信碳账户”已实现基础功能应用,包括碳账户开通、碳减排量记录、碳值社交分享、低碳科普、低碳知识小问答、碳排放计算器等功能模块,并识别和引入电子信用卡申请、电子账单、线上生活缴费等特色金融场景。此前,中信银行信用卡中心曾发布了《2022低碳生活绿皮书》,调研显示,95%的受访者认为应积极拥抱低碳生活,高达86%的受访者会主动分享自己的低碳行动,76%的人期望成为影响者,能带动更多人加入。在场景搭建上,中信银行重点围绕信用卡客户进行布局;

第四,在数据安全方面,“中信碳账户”采用“AaaS开放生态+国密算法”的组合应用。其中,AaaS基于API开放生态服务,可实现绿色生态合作伙伴快速无缝接入,加速构建开放银行生态圈。同时,使用国密算法对数据全程加密,让用户信息得到安全保护;

第五,在预期效果方面,据“中信碳账户”此前测算,中信银行信用卡用户通过在线金融服务方面的低碳行为,每年累计可减少约200万吨以上的碳排放。今后,中信银行也将探索建立个人购买他人或第三方的碳积分的途径,推动碳积分向碳资产转变,践行普惠服务理念,使碳普惠平台进一步深化应用。

四、中小银行范本:日照银行打造“金融+”场景综合化个人碳账户平台

总部位于山东省的一家城商行——日照银行,在中小银行之中率先践行了双碳理念,在2022年3月末上线了山东省首个个人碳账户平台。该平台主要依托两大渠道展示,具体包括:第一是日照银行手机银行App,第二是“日鑫悦e”生活金融服务平台,进而打造出一款“金融+”场景综合化个人碳账户平台。

图 4:日照银行“碳账户”平台展示界面

资料来源:日照银行手机银行App

具体来看,日照银行构建碳账户服务体系,在下述场景布局、积分兑换、经营成果等领域的创新举措,值得同业借鉴学习:

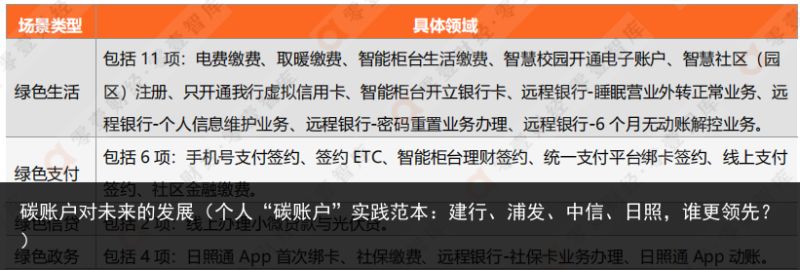

第一,在场景构建上,日照银行形成了绿色生活、绿色支付、绿色信贷以及绿色政务等“四大场景”。通过完成每类场景的任务,用户可获得积分奖励并且兑换相应礼品,使用户养成低碳环保的行为习惯。尤其值得注意的是,日照银行在绿色信贷场景中纳入了小微企业群体,包括小微贷款与光伏贷两类业务累计积分,向业界展现了从个人用户到小微企业的碳账户布局雏形。

此外,在碳账户的展示界面上,日照银行也显示了4个另类活动,运用互联网运营思维来提升活动吸引力,具体包括:低碳步行、“垃圾分类,万家同行”趣味挑战赛、低碳答题活动、低碳环保金点子征集。

表 4:日照银行“碳中和账户”的四类场景介绍

资料来源:日照银行手机银行App,零壹智库

需要指出的是,日照银行手机银行App在体验碳账户平台功能时,存在操作跳转不稳定的现象。在启动登录进入界面时,多次出现下述界面的无法登陆现象,因此各家银行在设计碳账户时,更需着重考虑到线上App稳定性与用户体验优化。

图 5:登录日照银行“碳账户”平台出现不稳定界面

资料来源:日照银行手机银行App

第二,在积分兑换上,个人客户在完成上述任务之后,可兑换相应礼品,用以激励更多用户参与低碳行动之中,譬如:5000碳积分兑换一次运动体验卡,12500碳积分兑换瑜伽拉力带、64500碳积分兑换京东便携节能暖风机。

第三,在经营成果上,据此前山东银保监局披露的数据显示,截至3月10日,已有3万余名市民参与活动,平台发放个人碳积分近1.18亿分,预计年末将开通个人碳账户30万户,年减少碳排放10吨。作为地方性城商行,日照银行与山东本地政务部门合作关系密切,因此借助G端来快速撬动C端用户参与共建“碳账户”平台,相较全国性银行而言,更能体现各省市的本土化、区域化发展特色,并且优先支持特色行业发展,更容易吸引本地市民,进而提升参与度。

五、小结

在国家“双碳”战略背景下,我国银行业围绕着碳金融工具,展开加速比拼。其中,面对后疫情时期的上亿互联网用户流量,“个人碳账户”成为了业界聚焦点,在此赛道进行创新布局。本文研究发现,部分领先银行已经给出了典型范本,譬如:建设银行“碳账本”、浦发银行构建了“ESG资产量化指数+碳账户+绿色低碳专区”服务体系等,均为业界践行新时期低碳转型可持续发展,提供了一条可借鉴的发展路径。

不容忽视的是,商业银行在碳金融领域,仍处于“试水”阶段,尚未形成成熟的运营模式,并且没有与金融场景紧密结合。在运营渠道上,主要依托于手机银行App或是信用卡App,线上体验也会出现卡顿、页面不稳定等现象。展望未来,更多的商业银行将加入“试水”个人碳账户的行列,更需注重低碳环保的特色应用场景搭建,促使银行与用户之间形成强关联关系,构建具备双碳属性的、能够吸引用户的高频服务场景,进而驱动形成银行业绿色低碳生态圈。

End.

(点击图片,参与评选案例征集)